インフレによる退職金を運用しないで放置するのは、「微量な毒をずっと飲み続けて弱っていくこと」ととても似ています。気づいたときにはもう毒が回り過ぎ、時が十分経過し過ぎてしまい、効果的な対策を打てません。

対策を打っておきたい方に向け、退職金を運用しないことで起こる70代に何が起こるのかを解説しています。

Contents

「退職金は運用しない方がいい」という言葉は、無害どころかこれから確実に毒になる

「退職金は運用しない方がいい」これまで18000人超の相談を承ってきた弊社が実感しているのは、以下の4パターンです。

退職金は運用しない人の勘違いあるある

- 銀行に預けておけば少なくとも減らない:元本保証は絶大な安心。

- 現金が一番強い:デフレの定説から抜け出せない層の固定観念。

- 運用自体よく分からないしそもそも困っていない(後で困ります)

- 損をするなら何もしない方がマシ:失敗で退職金を失った例が怖い

わからなくもないですが上の4つはいずれも25年後の退職後の生活を救いません。救わないどころか慢心という明らかな毒になるでしょう。

周囲からたまたま言われた根拠なき運用は危ないという声に惑わされる必要はありません。日本ではこれまで30年間インフレと着々と裏で会議されている増税による「目に見えない資産の目減り」の怖さを少なくても実感しない長い時間をとおり過ぎているからです。

「退職金を運用しない=慢心という毒を飲み続けること」を選んだ場合に起こる、資産寿命の崩壊

救わないどころか慢心という明らかな毒になる、これは決して言い過ぎではありません。日本では物価上昇がないデフレの30年があまりに長く続いたため、日本人は資産が消えるような経済危機に直面していないからです。

日本政府は決して100%日本国民の味方ではありません。彼らも好き放題勝手にやってきていますが、私達は納税などのルールは絶対に守りながら自らの資産を防衛する対策を講じなければ「国債の相殺返済に国民資産を使われるだけ」です。

インフレがどれほど「資産価値の目減りが自らの首を絞める猛毒」になりうるか、以下3つに分けてご説明しましょう。

総合課税の罠・「運用しない」からこそ税金で自ら首を絞めてしまう

インフレによる資産価値の目減りだけが問題ではありません。今度は総合課税と税金社会保険料のお話です。

お宝保険として大切にしていた”生命保険会社の養老保険や年金”で、満期金から払い込み保険料を引いた金額は、50万円超であれば課税対象となります。注意はここからです。それらの受け取りは総合課税で年金と合算され、翌年の国民健康保険料や介護保険料まで連動して跳ね上がります。

もちろん数十年後の退職後の税金や社会保険料の話など、当初のプランナーは予測できるはずもないので連動の跳ね上がりの話などできるはずもないのです。

そこまで想定してご契約している方は多くはないと思いますが、確実にこの総合課税による年金との合算により、手残りのキャッシュは削り取られます。

額面は維持できても、今のままだとその金額で購入できる量は現在の半分の量になる

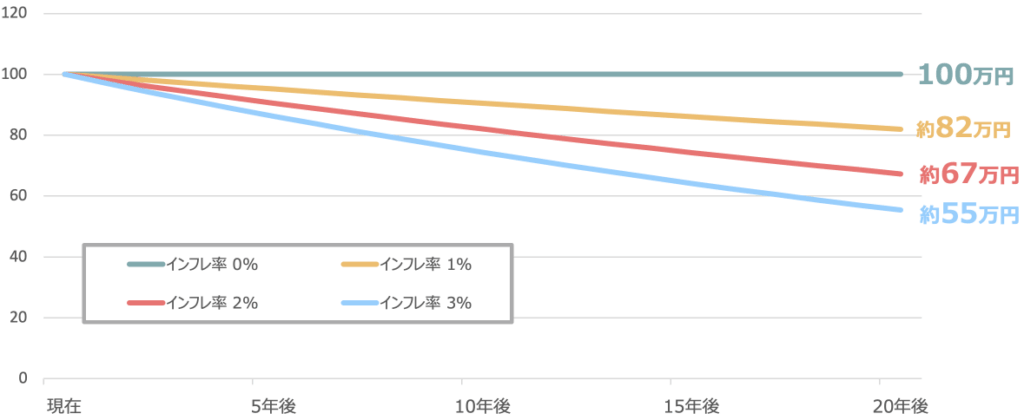

『銀行に預けておけば退職金が減ることはない。現金の元本保証はやはり絶大な安心。』この勘違いはインフレによる資産価値の目減りをシミュレーションすれば一瞬で吹き飛びます。

2026年のインフレ率は3%で進行しており、このまま続くと20年後の資産価値はおよそ半分の価値しかなくなります。退職金を2000万円で受け取ったならば、20年後は1000万円の価値に目減りしているという意味です。

nomura-am.co.jp

ガソリンの価格が値上がりしているのは、コロナ後に割高になった品薄の影響だけではありません。たくさんの円を出さないとガソリンが輸入できなくなっているという意味です。過去1万円出して給油できていた量で、現在半分しか給油できない。これはもう一時的な話ではなくなっているのはお気づきだと思います。

あらゆる物価はもう下がることはありません。物価だけでなく人件費・賃料など相対的なコストとリンクしているからです。

「退職金の額面が銀行上で変わっていないから何も問題ない・運用しない」という考えは、インフレが猛威を振るっている現在ゆっくりと茹でられているカエルと同じなのです。

資産寿命10年の乖離・あなたは75歳で資金を枯渇させるか?

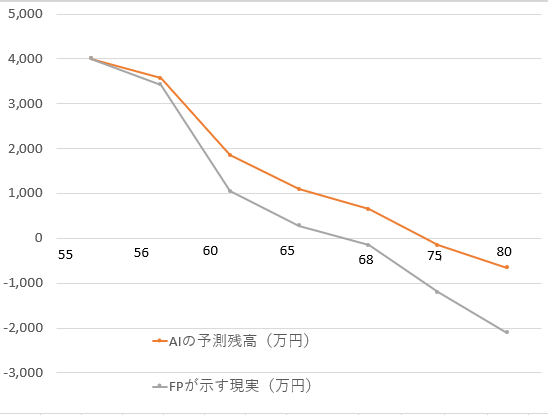

日本人平均の退職後キャッシュフロー

上はFPが示す現実(灰色)と、AIの予測(オレンジ)による退職金キャッシュフロー残高です。退職金の残高はFPの現実的な予測ですと、AIよりも10年以上早く底を尽きてマイナスに突入します。[ten/]

退職金を運用しないのは、上の資産寿命10年の乖離を甘んじで受け入れるということです。

そしてさらに資産運用は「複利を味方に付けて増やすという原則上」、どれだけの時間をかけたかで25年後の資産残高に決定的な差が出るようになっています。

退職金で何も運用しないというのは、現代ではもはや安全ではなく、まぎれもなく・確実に資産を減らす方法になります。

金利上昇・日本はすでに「ハイパーインフレ不回避」のフェーズ

日本政府や日本銀行が長いデフレから脱却するために長年インフレ率2%を目標にしていました。確かにこれはデフレの脱却として間違った目標ではないのですが、それは決して経済を良くするためだけではありません。

現実的に、現預金の価値を目減りさせるということは、国の借金を目減りする効果もあるのです。退職金2000万円の資産価値が半分になっている時、減った1000万円は日本政府の借金返済に使われていることに他なりません。

そしてさらに看過してならのは、日本政府が抱える1200兆円の借金と、日本国民の現預金資産の1200兆円は偶然に数字が同じわけではないという点です。「いざ日本政府の負債が返済できなくなった時の絶対に返済できる資源・担保として日本国民の現預金の数字とぴったり帳尻を合わせている」に他ならないのです。

「まさかそこまで日本政府も悪質ではないのでは」と思うかもしれません。しかし、事実上2022年から猛烈な勢いで進行したインフレの影響で日本政府の税収は過去最高となっています。インフレでそれまでの借金も減っており、政府関係者にとってインフレは負債を薄める絶好の環境でしかありません。

以下のハイパーインフレになっているロシア・アルゼンチン・レバノンのように、ハイパーインフレは意図的に放置され負債を薄めるために活用されているのが世の常です。

-

-

日本のハイパーインフレの可能性と資産蒸発の正体|ロシア・レバノン・アルゼンチンに見る資産防衛の形

ハイパーインフレとは政府が日本国民の預金を薪として燃やし巨額な債務を帳消しにする「合法的な踏み倒しシステム」である、この一節を聴いてそんなはずがないと思うならば、それは国家が隠したがる不都合な真実を見 ...

続きを見る

1200兆円の国債発行額と対GDP比250%という数学的に返済不能な額は、そうした方法でしか返済できないことを意味しています。少子高齢化の日本の経済で「復活」でどうこうできる数字でもありません。

そして2025年末日本銀行が利上げを行い、激震が走りました。インフレが加速すれば熱を冷やすために金利は上げてしかるべきかもしれませんが、2025年末の日本は訳が違いました。

世界中の国が金利を上げている中、日本はたかが0.75%の金利ですでに危険視されています。今度は1200兆円積み上がった国債の利払いで国が火の車になります。デフレ下では国債をいくら発行しても利払い費も心配せずにいられましたが、日本の破綻までいかなくてもハイパーインフレのリスクが現実的になっています。

円安が進行しガソリンも食品ももっとお金を出さないと買わせてもらえない状態は今より深刻化するでしょう。そんな中でわざわざ資産価値が目減りする現預金を選び、退職金を運用しないという選択はお金を捨てているのと同じです。

【解決策】運用ではなく資産の所在を変える

昨今は確かに国内外問わず投資でいたたまれないようなニュースを耳にすることもあります。

しかしながら本当に怖いのは失敗の運用そのものではありません。上述してきましたようにインフレ円安が進行する中で退職金で何も運用せずに現預金として保有し75歳前後の時に目減りした退職金で買えるものがなくなっている状態です。

対策とは何か?それは日本国外に資産を置き、現実的・物理的に日本の管理下から資産を隔離することです。具体的には以下のように現実的に日本と距離を置ける選択になります。

▽日本から物理的に距離を置き、海外の金融機関に資産を置く

- 海外証券会社の口座を保有

- アメリカドル建てMMF

- スイスフラン & 金

- 海外の国債:20%以下

- 海外投資信託

マイナカードへの銀行口座情報紐づけ・NISA制度は国民資産の把握目的が含まれているのは申し上げるまでもありません。私たちに現在必要なのは、日本の法制度やルールをしっかり守りながら、資産を日本の管理下以外に置き、日本と物理的な距離を保ちながら日本の影響を直接受け過ぎない資産の置き場所を確保することです。

銀行が喜ぶだけ。実務家が絶対におすすめしない「退職金の置き場所」

さてそれではこれだけは退職金運用でお勧めできない方法を以下3つお伝えします。

- 円通貨による現預金

- 国内金融機関の退職金専用プラン: 3ヶ月だけの高利回り

- 国内の貯蓄性保険: 拘束期間が長く、インフレに対応できない

円通貨による現預金:日本国債の返済を手助けしているのと同じ

これまでお伝えしてきましたように円安とインフレが進行している中で、円通貨による現預金で資産を保有していると、驚くほどの資産価値の目減りが起こります。

円通貨率を下げる意識を持ち、できるだけ外貨資産率を上げるように退職金運用の明確なアクションを取るべきです。

国内金融機関の退職金定期預金プラン:数か月後の低金利とインフレで利回りが一瞬で吹き飛ぶ

国内金融機関には「年利7%3ケ月もの」のようなキャッチフレーズで退職金定期預金プランがラインナップされていることが多いようです。

三か月ものの超短期間による設定が多いのですが、4ケ月後は低金利に戻る商品以外お目にかかったことがありません。100万円を預けたら以下のような利息となることをご注意ください。

100万円 × 【7% × (3ケ月/12ケ月)】=3ケ月の利息は17,500円

3ケ月後の取り扱い

市場金利(まさかの0.002%)を適用して運用

7%の利回りは3ケ月限定、3ケ月後は市場金利が適用されるようであれば、それは退職金の運用とは程遠いものになりませんか。0.002%の利回りなどインフレ率3%で一瞬で吹き飛ぶ利息です。このような運用ならば、他にもっといい金融銘柄はあるでしょう。

貯蓄性保険商品:インフレ耐性が低い

相続対策として残すために貯蓄性保険を選ばれるならばとても有効な選択肢になります。

しかし退職金運用でご自身のための資産形成となるとあまりおすすめできないのが貯蓄性保険商品です。

提案される利回りのシミュレーションは5%程度で悪くない感じはするのですが、実際運用してみると30年近く時間をかけて複利で0.1~1.5%程度になることは多いように思います。

貯蓄性生命保険はインフレ耐性が低い

【インフレ耐性が極めて低い】複利で0.1~1.5%の利回りの可能性が多い・20-30年以上かけてこの利回り

2026年現在、インフレ率3%で進行し続けている中この率を上回る資産運用を選択するのはマストです。3%を切るような運用は「退職金を目減りさせるのを黙ってみているのと同じ」だからです。

まとめ:インフレという微量ながら着実に死に向かわせる毒から資産を守る

インフレによる退職金資産価値の目減りを放置するのは、「微量な毒をずっと飲み続けて弱っていくこと」ととても似ています。気づいたときにはもう時が十分経過し過ぎてしまい、対策を打てません。

座して死ぬのを待つか、それとも物理的に『毒の届かない場所』へ資産を移すか。25年後の勝者が選んでいるのは、後者だけです。

以下公式LINEでは資産形成の基本から時事ネタなどを定期的に配信しています。泥船から這い上がるお仲間になれたら幸いです。

【当方は、相互の信頼関係を構築できる方を最優先しております。専門家の知見に対する軽視、あるいは一方的な搾取が確認された場合は、一切の通告なく接続を遮断いたします。】

【当方は、相互の信頼関係を構築できる方を最優先しております。専門家の知見に対する軽視、あるいは一方的な搾取が確認された場合は、一切の通告なく接続を遮断いたします。】