Contents

はじめに:「資産家にとってのプライベートバンキングの重要性」

資産家や富裕層にとってのプライベートバンクの重要性は、資産家に向けて運用サービス・総合的な財産保全・成長を加速化させる方法を提供する点にあります。質と額ともに資産のグレードアップが望めるはずです。

プライベートバンクの主な特徴は以下の通りです。

顧客ごとにトータルプランニング

- 顧客のライフステージ・資産状況・リスク許容度に合わせたプランニング

- 資産承継(相続)や事業継承のアドバイス

- 顧客ごとに担当が付く:プライベートバンカーがトータルプランニング

- 専門性:運用・税務・法務といった各部門の専門家が集結

- プライバシー性:顧客のプライバシー性を徹底管理

こちらご覧いただいた方に向け、フィリピンを視野に入れたプライベートバンクの重要性をお伝えしましょう。

多極化が進む中でのポートフォリオが実現する

アメリカ一強の秩序が崩れ多極化が進行する中で(アメリカドルの基軸通貨としての強さはこの先20年くらいは賞味期限がある前提で)、典型的なポートフォリオは以下の通りです。

多極化が進む中でのポートフォリオ典型例

- アメリカドル:30%

- ペソやシンガポールドル:20%

- ユーロ:20%

- 日本円:20%

- 金:5‐10%(無国籍通貨)

具体的には以下のように「資産を多様な通貨に分散してASEANの通貨を取り込む中で、フィリピンペソに関しては以下のような視点を持っておくとよいのではないでしょうか。

| フィリピン内の資産防衛 =リスクヘッジ | グローバル分散の効率化 | |

| 対象 | フィリピン内の収益性資産 | 全世界の銘柄 |

| 実行例 | 政権交代で影響を受けにくい産業(インフラや必需品等)を選択して起こりうる損失を最小化できる | 米国資産の割合を一定率維持 |

| 効果 | 資産分散による広義の効率化 | |

| ポイント | SECなどの規制当局の規制を受けた金融機関に分散 | 日本の場合はNISA口座を活用、他はアメリカドル建てケイマン諸島の金融資産などもおすすめ |

フィリピンを含めASEANでは不動産需要が堅調ですので、ポートフォリオの中にリートを検討するのもよいでしょう。

二重課税が回避できる

日本とフィリピンは租税条約を結んでおり、両国で二重に税を課せられることはありません。

フィリピン投資初心者の方は、まずは以下を参考にされてハードルを下げた投資を検討されてみることをおすすめします。

日本国内で別途確定申告不要のパターン

- 会社員の方:20万円以下の配当金を受け取っている場合は(NISA除外)、日本国内で別途確定申告不要。

- 会社経営者のような確定申告を要する人:配当金が基礎控除58万円以内の場合

非公開市場へアクセスできる

プライベートバンクでは、一般市場では得られない高利回り案件が出ることも多いです。この点について一般的な投資家とフィリピンプライベートバンク顧客に分けて比較してみましょう。

| 一般投資 | プライベートバンク顧客 |

| 預金金利:1-3% | 債券:年6-8%固定利回り |

| 公開株のみ | 未公開株含む(ダバオ農園企業など) |

最近の事例ですと、フィリピン発の101ホテルがナスダックに上場したことがニュースに挙がっていました。この株を非上場前にプライベートバンクで入手できていたらどうでしょうか? 投資家にとって成長著しいこれからのフィリピン有望株を知ることができるのはとても貴重なはずです。

出典:Booking.com

日本経済新聞が伝えたフィリピンの101ホテルのナスダック上場

包括的なライフスタイルサポートがある

フィリピンでは以下のように住まい・教育・医療といった日本人がライフスタイルを構築する上で重要なサポートが得られやすい環境が整っています。

- 他国よりは永住権をはじめとしたビザを取得しやすい

- 不動産購入時の法務デューデリジェンスが構築されている

- 子女の国際学校入学サポートが手厚い

- 海外医療ネットワークが整備されている

フィリピンは親日家で、そして日本もフィリピンで不動産を購入する人は昔から多く存在していました。長らくの関係性で上のような日本人のライフスタイルの快適性が構築されたものと思われます。

フィリピンでプライベートバンクの口座開設がいいのは「経済成長に伴う見込み度」

フィリピンでプライベートバンクの口座開設を検討してみたい理由は何でしょうか?

不動産価格上昇に伴う富裕層の増加

フィリピンの不動産価格の上昇は著しく、特にマニラでは10年で3倍・リゾート地セブでは年10%上昇しており、土地所有者やデベロッパーが急激に富裕化しています。

マニラ圏内にあるフィリピン一のビジネス街マカティの高級マンションでは一平米単価が5,000~10,000USD、東京の半額以下。

地下鉄などのインフラが整備される2029-2030年に向けて物件価格が上昇する中、都内の半分以下で入手しておいた物件が高騰していると考えることができれば、これと連動してフィリピン国内での富裕層もさらに増えているのです。

フィリピンに増えてきている富豪がどんな資産構成ポートフォリオを構成しているのか知りたくありませんか。実はこのような感じなんです。

| 資産クラス | 割合 | 目的 |

| 不動産:マニラとセブ | 40% | 値上がり益や賃料収入 |

| USD建て資産 | 30% | 通貨リスクの回避 |

| フィリピン株式・私募ファンド | 20% | 高利回り投資 |

| 金 | 10% | 無国籍通貨による危機対策 |

起業家・スタートアップの台頭

フィリピンで時価総額1億ドル以上のユニコーン企業の例は以下の通りで、フィンテックと不動産企業が目立っています。

- GCash(モバイル決済): ユーザー数 6,000万人

- Ayala系スタートアップ:不動産テック・フィンテック

- 中国資本: 現地パートナーが巨額の利益を得ている

フィリピンの億万長者は2010年から2023年にかけて倍増しており、この先さらにその数は加速的に増えて行くでしょう。

目覚ましい経済成長を遂げるフィリピンは今後も続くかどうかですが、ポイントは以下人口とインフラの2点にあります。

- 平均年齢24歳で人口1億1700万人というポテンシャル=少子高齢化の日本とは対極にある

- 道路建設や空港・地下鉄などのインフラで日本・中国をはじめとした外資が巨額の投資参入

フィンテック・EC市場がさらに拡大すれば、上の2つが持つポテンシャル以上の経済成長が見込めるのではないでしょうか。

日本格付研究所(JCR)では、フィリピン政府の格付けをシングルAマイナス+としており、財政の健全性が担保されていることを示しています。

とは言えリスク要因としてマルコス政権の支持率低下など政治で変化が起こりやすいのは否めないのと、それがあっても有り余る経済成長の見込みがあるといったポテンシャルから、上述したような「政治に影響されにくい分野での資金投下」を意識されるのがベターです。

フィリピンの経済成長についての多くは「国のポテンシャル」にあるのですが詳しくは下記を参考にされてみてください。

「フィリピンはなぜ稼げるのか?=国のポテンシャル」

- 若い人口:消費・労働力が増える・手堅いGDP成長

- ビジネスのアウトソーシング産業が盛ん : 外資企業に就職するフィリピン人に高所得者が増える

- 在外労働者による海外送金: 国内に資金がコンスタントに流れ込む

フィリピンでプライベートバンクを選ぶ4つの基準

それでは具体的にフィリピンでプライベートバンクを選ぶ4つの基準を挙げてみましょう。

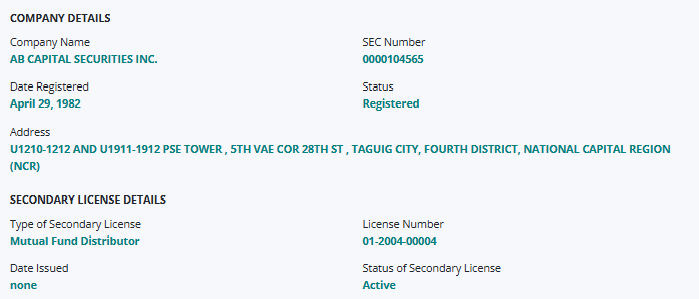

基準1:現地金融当局(SEC・BSP)の認可有無

プライベートバンクのよさの一つに顧客のプライバシー性の徹底保護がありました。

しかしながら、顧客にとって透明性がプライベートバンクを選ぶ基準となるのは言うまでもありません。

顧客の資産にまつわるプライバシー性は最大限に保護されるべきですが、不透明な運用が許されるわけもなく規制当局の監視下から外れている企業ならば好き放題を許すことになりかねないからです。

フィリピンの規制当局は以下が挙げられます。これらの規制を受けていない金融機関は除外対象としてみていただいて構いません。

- SEC(フィリピン証券取引委員会):登記済みの法人の財務諸表などを監査・管理。企業活動が法令に沿っているかを監視

- BSP(フィリピン中央銀行):金融機関の監督や為替管理を行い、金融システムの整備や安定化を目指す

最近ですとプライベートバンクを名乗る「規制当局の監視を受けていない機関」に注意する必要があります。「代理でお金を預かって運用する」といったパターンには決して乗らないことです。こうした点で詰めが甘いと、万一の時に究極は守ってもらえないことになります。

基準2:最低預入額と手数料体系の透明性

多くのプライベートバンクには最低預入額というものが設定されていることがほとんどです。当然ながらこの最低預入金額が明確化されている先をお選びになることをおすすめ致します。

上述しましたようにプライベートバンクでは、資産管理のほか税務法務・相続・事業継承など多様な分野の相談業務を受ける場ですので、それぞれにおいて料金体系が明確化されていると利便性が増すでしょう。

見過ごしがちなリスクとして隠れコストが挙げられます。海外の金融機関ですので当然ながら送金には為替手数料を要しますし、口座維持費が必要になる場合もあります。

基準3:フィリピン不動産・非公開案件へのアクセス

また、プライベートバンクではフィリピン不動産や非公開案件がラインナップされている、それらの案件を取り次いでくれる提携先があるのが理想的です。

上述しましたとおりフィリピン不動産はさらなる価格上昇が望める資産です。そして土地と建物という現物資産の特徴から通貨価値の変動を受けにくい性質もありますので、広い意味でリスクヘッジになりえるでしょう。

基準4:デジタルプラットフォームの充実度

フィリピンでプライベートバンクを選ぶ上での基準で、オンラインバンキングのようなデジタルプラットフォームを活用できる環境は必須となります。

もしくは資産状況をマンスリーレポートのように報告してくれるような形を取っていればいいのではないでしょうか。

基準5:CRS非加盟国の収益性資産を積極的に扱っている

ご存知の方もいらっしゃると思うのですが、フィリピンはCRS非加盟国でフィリピンの金融機関に資産を置いた外国人(ここでは日本人)は以下のようなメリットがあります。

CRS非加盟国銀行口座のメリット・注目される理由

- 金利が高めで資産形成には有利になりやすい

- 税制上のメリットがある

- 国税庁に資産のプライバシー性をある程度保つことができる(海外に5000万円以内の資産まで)

- 資産分散によるリスクを減らせる

- 資産管理において柔軟性を持たせることができる

※CRSは決して逃税できる仕組みではありませんのでご注意ください。飽くまでプライバシー性の確保のメリットです

-

CRS非加盟国の銀行口座・これからの資産形成に大きなメリットとは

富裕層の間に知られている”金融界隈で言うCRS”という言葉は、実情はあまり知られていません。 ここではCRSとはどういった制度なのか? CRS非加盟国の銀行口座を持つことがこの先どんなメリットがありそ ...

続きを見る

このフィリピンのCRS非加盟国のポジションを利用し、同じようにCRS非加盟国の銘柄を扱う柔軟なプライベートバンクをお探しになるといいでしょう。

ケイマン諸島がCRS非加盟国の一例で、この国にライセンスを置く金融機関なども積極的に扱うフィリピンの金融機関もあるのです。

-

【弊社限定最大30%OFF】GOLD Residence ニノイアキノ空港向かいコンドミニアム

ゴールドレジデンスは、ニノイアキノ国際空港ターミナル1向かいに開発された、地下鉄も利用できるアクセス抜群の高級コンドミニアム。目に触れるものすべてがラグジュアリで心満たされる毎日を過ごせることでしょう ...

続きを見る

おすすめのフィリピンプライベートバンク:ABキャピタルプライベートウエルス

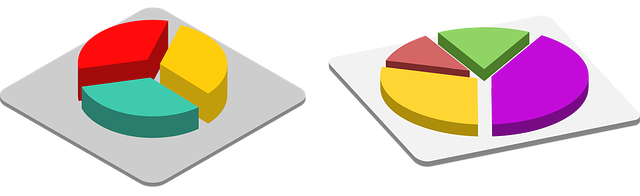

おすすめのフィリピンプライベートバンクは、ABキャピタルプライベートウエルスです。企業概要は以下の通り。

- 企業名称:AB capital securities INC

- 設立:1960年

- オンラインバンキングの導入:2001年

所在地:U1210-1212 AND U1911-1912 PSE TOWER , 5TH VAE COR 28TH ST , TAGUIG CITY, FOURTH DISTRICT, NATIONAL CAPITAL REGION (NCR)

私がABキャピタル現地お担当者と話をしている中で実感している彼らとのコミュニケーションから実感したおすすめの理由をお伝え致します。

「フィリピン自体に投資を重視」

ABキャピタルはフィリピンで65年の歴史があり、現在のフィリピンの経済成長の歩みとともにあるような老舗証券会社です。

このような由緒ある証券会社でありながら、私の担当をしてくれている敏腕証券マンは以下のように話してくれます。

ABキャピタルに投資しようとするよりも、フィリピンの経済成長へ投資することを重視することのほうがおすすめです。ABキャピタルはフィリピンの経済成長への投資を気軽にしてくれる環境が揃っているので有用なのです。

私もこの言葉は妙に納得します。

資産形成のプロとしての実績が高い

ABキャピタルでは以下のような実績があります。

- 過去5年間の顧客資産平均増加率:年7.2%

- 2023年 フォーブス・フィリピンで「最優秀ウェルスマネジメント」受賞

以下は上の実績を私の職業柄の視点から見た実感です。

そもそも金融資産は保有していない限り増やすことも実現しません。つまり解約せずにそのまま資産を口座内に保有することが資産の増加に繋がるファーストステップですので、上の実績は顧客の契約で結果を出す銘柄を保有され続けている証拠でもあるのです。

現地密着型アドバンテージ

ABキャピタルでは以下のような案件も定期的にラインナップされており、顧客だけに内々でこうした案件が出回ることが多いようです。

- 官民連携(PPP)プロジェクトへの投資機会

- マカティ商業ビル開発ファンド(最低投資額:50万USD)

- セブ島リゾート運営会社の優先出資権

一般的な国際プラウべートバンクの場合はグローバル標準商品のみ取り扱われていますが、ABキャピタルでは上のような日公開銘柄や不動産ネットワークもありますのでより顧客ごとのお好みが充実します。

| 国際プライベートバンク | ABキャピタル | |

| ラインナップ | グローバル標準商品のみ | 現地不動産仲介ネットワークあり |

ABキャピタル・プライベートウェルス部門の特徴

さてABキャピタルプライベートウエルスとは、ABキャピタルセキュリティの中の「資産家富裕層に向けてのプライベートバンク部門」です。以下のような特徴があります。

- ABキャピタルが大通りに面している飲食店だとしたら、プライベートウエルス部門は会員制高級店

- 完全カスタマイズ型資産管理サービス

- 顧客ごとに現地担当者がつく

- コミュニケーションツールで繋がれる

- 全世界の金融資産のラインナップがある一方、フィリピン市場に特化した投資ポートフォリオも得意

- リスク許容度に応じた戦略設計

- CRS非加盟国の銘柄も積極的に取り扱う

弊社を通してABキャピタルの口座を開設された方には、以下のような有料サービスもご用意しております。

有料サービス

- 銘柄の紹介配信サービス

- 現地アナリストのオンラインセミナー(質問可)を受講できる※1の有料配信ユーザーが対象

- 現地アナリストに銘柄ごとに相談できる(通訳あり)

- 確定申告・税務相談(弊社代表FPが相談を承ります)

ABキャピタルプライベートウエルスの口座開設手続きについて

ABキャピタルプライベートウエルスの口座開設プロセスは以下のとおりです。

step

1オンライン相談

Teamsやgoogle meetなどでオンラインによるご相談を承ります。

step

2必要書類チェック

口座開設のお申込み書提出前に、現地担当者にオンラインで書類の事前確認をしてもらいます。

step

3口座開設費用のお支払い

ABキャピタルプライベートウエルスの口座開設費用はリーズナブルな5万PHP。この金額をお支払いいただきお手続きいただきます。

step

4専属担当の割当と御相談

現地の専任担当者が割り当てられ、ご相談いただきます。通訳が付きますのでご安心ください。

step

5初回入金と投資戦略開始

初回の入金をいただき、ABキャピタルでの資産形成をお始めいただきます。

以下よりご相談を承ります。

【期間限定】 セミナー無料は先着100名様まで ・特別ガイド進呈・PCの場合はスマホでコード読み取り 【迷惑行為やハラスメントが散見された場合即時に情報配信ならびにサービス提供を停止いたします。情報提供だけ望む礼節なきユーザーにも一切情報提供しません】

【迷惑行為やハラスメントが散見された場合即時に情報配信ならびにサービス提供を停止いたします。情報提供だけ望む礼節なきユーザーにも一切情報提供しません】また、お申込みをご希望の方は以下より承ります。お申込み前の事前受付の位置づけのフォームとなっており、正式なお申込みは別途行っていただきます。

ABキャピタル vs フィリピン大手銀行のプライベートバンク

ABキャピタルプライベートウエルスとフィリピン大手の銀行が提供するプライベートバンクを比較してみましょう。

| ①プライベートバンク開設費用 ②最低預入額 ③年間維持費用 ④追加費用 | 特徴 | |

| ABキャピタル | ①5万PHP ②100万PHP~ ③0.25% ④銘柄ごとに0.05%の手数料 これ以外の費用は特になし |

|

| BDO Unibank | ①無料 ②500万PHP ③預入額の0.3%/年 ④私募案件手数料(1-3%) |

|

| BPI | ①5万ペソ ②25万ペソ ③1,000万ペソ ④国際送金手数料(0.1%) |

|

| Metrobank | ①無料 ②2,500万ペソ ③預入額の0.5%/年 ④不動産仲介手数料(3-5%) |

|

| Security bank | ①2万ペソ ②12万ペソ/年 ③300万ペソ ④為替スプレッド(通常比+0.5%) |

|

| Union bank | ①無料 ②18万ペソ/年 ③500万ペソ ④暗号資産取引手数料(1.5%) |

|

| HSBC | ①無料 ②預入額の0.2%/年 ③400万ペソ ④海外資産報告書作成(5万ペソ/年) |

|

| Standard Chartered | ①3万ペソ ②15万ペソ/年 ③200万ペソ ④新興国ファンド購入手数料(2%) | 新興国市場(ASEAN・中東)への投資商品が豊富。 |

こんな比較表をお伝えしておいて申し訳ないのですが、通常外国人は海外の銀行で口座開設はできません。弊社経由で簡易審査にてBDOやセキュリティバンクの一般口座は開設できますが、一般口座に過ぎないことは否めません。

この意味で外国人でもパスポートさえ持っていれば口座開設が可能なABキャピタルはそれだけでも利便性が高く有用だと言えます。

注意点

プライベートバンクは、富裕層にとって資産を効率的に管理・運用し将来の目標を達成してくれる富裕層の強い味方ではありますが、従来の銀行サービスとプライベートバンクの違いを念のためお伝え致します。

- 最低預入金額:一定以上の資産が必要となる場合が多

- 手数料:資産残高に応じた手数料や管理費用がかかる場合がある

- 専門性:プライベートバンカーの専門性や実績を確認し、信頼できる担当者を選ぶことが重要

- 金融機関の選択:それぞれの特徴や強みを比較検討することが大切

また、プライベートバンクという名称がついているにも関わらず実質的には専任アナリストも付かない・端的な銀行機能しかない・顧客がオンラインバンキングするしかない・豊富な商品ラインナップがないといったようなプライベートバンクの機能を成していない銀行は多々あります。

よくサービスの概要を見極めてお選びになってください。

ABキャピタルのプライベートウェルス部門は初期コスト、維持コストについても文句なしのリーズナブルさでした。商品ラインナップも充実しています。

プライベートバンクよくある質問(FAQ)

プライベートバンクの最低金額はいくらですか?

以下で解説していましたので参考にされてください。

フィリピンのプライベートバンク比較:口座開設費・最低預入額・年間維持費・追加費用とに分けて解説

フィリピンで口座を開設するメリットは?

- 不動産価格上昇により富裕層が増加、国自体が裕福に向かっている

- 若い人口:消費・労働力が増える・手堅いGDP成長

- ビジネスのアウトソーシング産業が盛ん : 外資企業に就職するフィリピン人に高所得者が増える

- 在外労働者による海外送金: 国内に資金がコンスタントに流れ込んでいるため、投資対象の国として条件が良い

プライベートバンクは何億から?

プライベートバンクでよく知られるクレディ・スイスでは5億円以上、JPモルガンは14億以上となっています。

これらに比べ上述しましたフィリピンのプライベートバンクでは破格の最低預入額と考えてよいでしょう。商品ラインナップも充実していますので、プライベートバンクをはじめて所有する人・資産や通貨の多様化や資産分散をプロのアドバイスをもとに行っていきたい人にはとても適しています。

フィリピンのプライベートバンク比較:最低預入額

日本のベストプライベートバンクは?

三菱UFJモルガンスタンレーは8年間ベストプライベートバンクのアワードを受賞したことがあります

10億円あったら何年持ちますか?

以下で計算できると思います。

プライベートバンクのデメリットは?

一般的に 口座開設費用・口座管理維持費などコストを要する点にあります。しかしながらそれ以上に専属担当がそれを上回るパフォーマンスを追求して付いてくれる先をお選びになるとデメリットも相殺できます。

外国人でも口座開設可能ですか?

一般的には外国人は海外の金融機関で口座開設することは容易でありません。マネーロンダリング防止の観点から、非居住者の口座保有はかなり厳重に防止されるようになっています。

ABキャピタルプライベートウエルスの場合は日本人に限らず世界中の人が口座開設しています。

最低預入額の例外措置は?

例外措置というものは特にございません。しかし銘柄ごとにリーズナブルな最低預入額が設定されるABキャピタルプライベートウエルスはそれに該当するのかもしれません。