2022年12月7日 習近平中国国家主席によるサウジアラビア訪問 (yahoo nwes)

2026年1月更新

2025年の関税発令や、巨額なアメリカ国債の利払い問題を経て、ドルの『質』は決定的に変わりました。いまや『ドルを持っていれば永久に安泰だ』とは言えなくなっています。

アメリカドルの基軸通貨としての賞味期限は、すでにカウントダウンに入っており、ポケットにある「iPhoneの未来(円のさらなる弱体化)」とも似ているかもしれません。

アメリカドル崩壊の未来予測

- いつ?:2026年現在からあと20〜30年後。今年中にドルが崩壊するわけではありませんが、支配力は確実に弱まっています。

- 影響はどうなる?:基軸通貨ドルの弱体化と円安は同時進行します。iPhoneが20年後には60万円程度になっている可能性があります。iPhoneの高級品化というよりこれまでよりも多くの円を出さないと世界基準製品を変えなくなり、生活の購買力が奪われることを意味します

- 今すべき対策:銀行の普通預金に現預金を眠らせず、インフレ率を上回る利回り資産へ資産を預け、徹底した通貨分散、そして資産価値が保てる現物資産を保有することです。

2025年のアメリカデフォルト危機や第2次トランプ政権の暴挙を経て、誰もがアメリカドルの崩壊は予測にとどまらないと確信したのではないでしょうか。iPhoneは一例にすぎません。ここからその生々しい裏舞台を解説します。

Contents

アメリカドルの基軸通貨としての地位を失わせている諸々

第二トランプ政権の暴挙とドルの賞味期限

第二トランプ政権については「アメリカドルの信頼性失墜」に直接結びつく要因は挙げたらきりがないかもしれませんが、2026年現在以下が顕著なトピックとなっています。

- 関税発令による保護主義

- 中国一極集中への異常なまでの米国の攻撃態勢とその結果生まれる世界経済の分断。

- なりふり構わぬ資源獲得ムーブ:グリーンランド購入計画やベネズエラ情勢

関税発令による保護主義

2000年代にアメリカ発でIT企業勢が発展、この影響でアメリカから製造業の拠点が中国へと移行。中国はアメリカの製造業を担うことでGDPを伸ばし経済発展を遂げてきました。

2025年にトランプ大統領が発した関税発令は、この「アメリカに起こった製造業の空洞化」によって起こった富の二極化を是正する目的が根底にあり、アメリカの保護主義がなせる技でした。

第一プラザ合意が「アメリカによる強制的な大国への協調為替介入打診」だとしたら、「関税により『基軸通貨アメリカドルの使用料』として徴収する意図」が隠され「それこそが第二のプラザ合意」だったことに気付かされました。

中国一極集中への異常なまでのアメリカの攻撃性と分断

製造業の空洞化・二極化による深刻な分断・後述の火の車の財政難をよそに、常にアメリカの不安材料となっているのが中国という存在です。

中国は不動産バブルが崩壊してからGDPが停滞、若者の失業が深刻化している中で、一路一帯政策で不気味ながらしたたかに延命が行われています。

表向きな一路一帯政策としては「中国の国営企業と中国政府がタッグを組み、他国の大規模インフラ整備に貢献する目的」が謡われますが、内情はハンバントタ港のように債務不履行に陥った場の借地権を99年取り上げ、実質的な支配下に置くことが目的と言われています。

このようなしたたかな動きで中国は2026年時点で世界中の140超もの海外拠点を持ち、各国に勢力を拡大するに至っています。中には実質的に中国の軍事拠点となった場もあり、世界中の国から不気味がられ、かつ他の場も軍事拡張を目論んでいるのではないのかと懸念されています。

中国が港や海にこだわる理由は、「太平洋側を日本・台湾・フィリピンに塞がれ、自由に海に出ることができない地政学的な理由」にあります。マレーシアとインドネシアの間にあるマラッカ海峡をアメリカに塞がれたとき、中国経済は1週間もたたずに国力を絶たれるといわれていますので、中国も必死です。

このような不気味な中国の動きにアメリカは警戒心が強く、かつて世界の警察の役割や予算を「中国一局集中」にシフトするようになりました。ロシアと繋がる中国勢力を詰む前提としてあった「ウクライナへの武器提供」も、直接手出しはしないけれど武器を提供することで資金の節減と世界の警察としての権威の両立を図る試みと考えられています。

このアメリカの過剰なほどの中国への警戒は、結果的に世界中に分断を生むことになっています。

なりふり構わぬ資源獲得ムーブ:グリーンランド購入計画やベネズエラ情勢

2026年になってトランプ大統領のなりふり構わぬ動きが激化しました。

国際法上の正当性が成り立たない中でベネズエラ大統領の拘束とベネズエラを攻撃、その理由として「ベネズエラの重油が欲しかったからだ」と明らかにしており、世界中の物議を醸しだしています。

またこの事件とほぼ同時にグリーンランド(オランダ領)購入発言も激化、過去はグリーンランドについて「不動産を購入する(トランプ大統領は不動産の大富豪)」といった意味の発言をしていると言われています。

グリーンランドにはレアメタル・半導体に必須の重要鉱物・石油と天然ガスが眠っており、アメリカはこれらが埋まっているグリーンランドを渇望しているのです。

【データ検証】数字の裏に隠された「ドルの質の劣化」

2026年現在の各国の米国債保有状況

アメリカ財務省が2026年1月15日付で公表したデータでは、海外諸国による米国債保有高が過去最高となったと言われています。

米国財務省による2025年1月公表データ

- 前年11月比:+7.2%(9.35兆ドル)

- 2025年の増加ランキング:日本(1.2兆ドル)・イギリス・ベルギー・カナダ

- 2025年のランキング:日本(1.2兆ドル)・イギリス(8,885億ドル)・中国(10%減で6826億ドル)・

このアメリカ財務省が公表したデータから、「ドルの強さ」を再確認したいわけではありません。他に逃げ場が見当たらない視点から保有されている消極的な側面が浮かびあがります。

日本が米国債保有率をさらに上げているのは、自国が沈みかけているのにも関わらず、同様に沈みかけた財政難のアメリカという船に必死にしがみついているようなものです。

イギリスについては、ヘッジファンドの動きで米国債が大量に買われ、米ドルへの信頼の証とはかけ離れた数字と考えられており、中国についてはトランプ政権の暴挙やドルの賞味期限を見込んでドル離れを着々と断行しています。

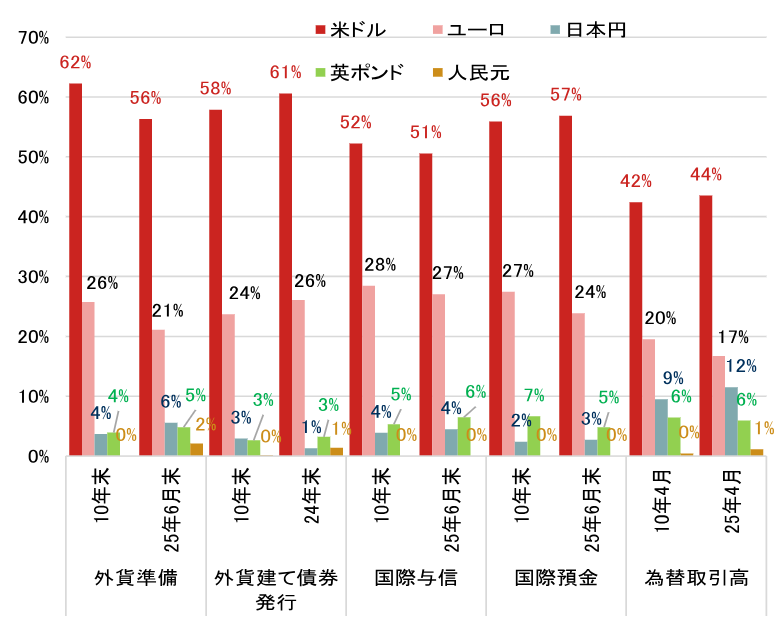

消極的な保有や増加という側面が垣間見れるのは、つぎのとおり外貨準備におけるアメリカドルのシェア率です。

外貨準備に占める米ドルシェアの「歴史的低水準」

出典:mura.co.jp

各国の中央銀行が持つ「他国の通貨が占める割合」を表す外貨準備シェアは、特定の通貨の重要性や信頼を示す指標です。かつて2001年に70%超を誇っていた米ドルの外貨準備シェアは、上のグラフのとおり2010年末の米ドル外貨準備シェア率62%から2025年末には56%まで減少しました。

注目したい点が各国がドルからどこの国の通貨へ移し替えたか、です。

その答えの一つが無国籍通貨の金です。各国の中央銀行では無国籍通貨である金を大量に購入されており、 2023年末の15%から、2025年にはおよそ20%まで急上昇しています。

トランプ大統領の凍結リスクのあるアメリカドルを恐れる中国をはじめとした各国の中央銀行が、上述しましたトランプ政権の数々の暴挙を踏まえて、米ドルが価値貯蔵手段機能が危ういと判断したに他なりません。

ドルの凋落と「金に並ぶスイスフラン」の人気

対米ドルスイスフラン為替レート (出典グーグルファイナンス)

ドルの凋落ぶり、そしてその代わりとして無国籍通貨として買われている金、のほかに人気が急上昇したのがスイスフランです。

数か月先の国際情勢が全く見えなかった2025年の春、スイスが永久中立国という立場からどの国にも味方しない・どの国にも迎合しないというスタンスを貫いている点から、スイスフランが安全資産として価値が再評価されているのです。

世界最高峰の金融機関がスイスにあるとしても広く知られている通り、それはスイス独自の金融システムが評価されてきたためです。

AI関連株(NVIDIA等)への資金集中という「アメリカ経済のいびつな強靭さ」

2026年現在依然として米ドルの取引が保たれている一番の要因は、貿易という実需ではないようです。

世界中の投資家がアメリカのAI関連に群がり、投機が起こって見かけ状のドル買いが支えられています。米ドルの強靭さが成しているというよりは、以下のような「いびつな依存」により成り立っています。

現在AI半導体市場は、マイクロソフトやグーグルなどのビックテックがNVIDIAから半導体を購入し、そのうえでサービス開発が行われ、データセンターをOPEN AIに発注する、といった「仲間内でのお金の循環」で時価総額が巨大になっている点は否定できないのです。

🎧PODCAST🎧サムアルトマンと150兆円AIバブルのリスキーな核心

このビックテック企業による数兆円の巨額な投資を回収するには、一説によれば「全世界でNetflixと同じレベルのシェア率で、かつ月額3万円もの課金をしないと元が取れない」とまで言われています。

このAIには実需もあることは確かですが、バブルの側面は否めません。バブルがはじければ現在のアメリカ経済を支える最後の一本足も折れるのは必須です。トランプ政権の財政難と対極にあるようなAI関連株の投機的な投機的な動きが止まれば、その衝撃は計り知れません。

米債務残高の暴走と「2025年夏の悪夢」:2025年8月Xデーの薄氷を踏む運営

アメリカドルへの不安が爆発したのが、2025年夏に起きた「債務上限問題」の泥沼劇です。

2025年、アメリカ政府は「正真正銘の国債の利払いの限界(Xデー)」に到達していました。

米国政府を挙げて「特別措置」を駆使してさまざまな場から資金を工面し続け、ついに同年8月の議会夏休みを前にして資金がデットラインを超えてデフォルト寸前までにひっ迫したと報じられています。

結局議会閉会直前の7月、債務上限が5兆ドル追加され41.1兆ドルに引き上げられましたが、しかし国債の利払い費で年間1兆ドルは超えていますので、問題は何も解決していません。

【分析】加速する「ドル離れ」のリアルな動き

実質米ドル離れを表明したサウジアラビア

2022年12月7日 習近平中国国家主席によるサウジアラビア訪問 (yahoo nwes)

これまで石油の決済手段には長年アメリカドルが使われていました。アメリカ以外の国が石油を輸出入する場合でも「その自国通貨からアメリカドルに換金してアメリカドルで石油の決済を行う」という手法を使うのが慣例だったのです。

石油決済での手段がアメリカドルであること(ペトロダラー)は「世界の基軸通貨アメリカドルの地位」の一部を担っていました。

アメリカドル離れを実質的に表明したのがサウジアラビアで、2022年12月中国人民元による石油取引決済に意欲的なコメントをしています。

中国は石油輸入大国で、特にサウジアラビアからの石油輸出の25%は中国が占めており、両国で人民元決済の流れが濃厚になってきました。

しかしながらこれが中国の自国通貨強化の動きの初動ではありません。以下のように中国の人民元決済の動きはかなり活発で「アメリカドル離れを強烈に意識している証拠」と考えられています。

中国での人民元決済の動き

- 2021年9月:対インドネシア 自国通貨決済の枠組みを締結

- 2021年9月:対イラン ペトロ人民元決済構想が報道される

- 2022年6月:ロシアからインドへ石炭が輸出される際に人民元決済をする取り決め

- 2023年9月:ロシアのガスを中国へ輸出する際に人民元を使用する協定

- 2023年12月:習近平中国国家主席が湾岸国協力会議において将来の決済手段を人民元にしたいと発言

新興国でのアメリカドル離れの動き

アメリカドル離れを鮮明に印象付けた新興国の動きを以下2つの視点で見ていきたいと思います。

- 金融制裁を受けたロシアを見た新興国が「明日は我が身」で打った防衛策

- ロシアでは人民元の取り扱いが激増

金融制裁を受けたロシアを見た新興国が「明日は我が身」で打った防衛策

「米ドルを保有して大丈夫なのか」といった不安を増幅させているのは、BRICS(ブラジル・ロシア・インド・中国・南アフリカによる新興5ケ国の総称)による米ドル離れにあるでしょう。

新興国の米ドル離れを決定づけたのは以下の流れのとおりロシアによるウクライナ侵攻にあります。

ドル離れが起きた流れ

- ウクライナ侵攻あとアメリカ・ヨーロッパ各国がロシアへの金融制裁を決定

- 国際間送金の網であるSWIFTからロシアを排除する合意

- ロシアが持っている米ドル資産を使用不可にする

- ロシアに課された金融制裁で新興国各国が危機感を募らせる

- 新興国がロシアの二の舞を恐れ防衛策を講じる

- 米ドル1本から、徐々に移行して米ドル離れ

単独でアメリカドルから離れるとアメリカから目の敵にされるリスクがあり、それまでのアメリカドルは強力でした。上の新興国の動きはある意味一致団結といったインパクトがありました。

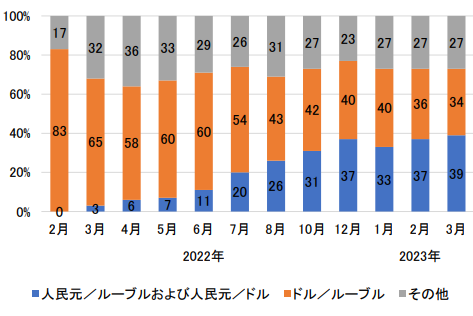

ロシアでは人民元の取り扱いが激増

ウクライナ侵攻のあと、2023年3月ロシアにおける通貨の取引量は以下のように大きな変化がありました。

▼ロシアにおける通貨取引量2023年3月

- ロシアルーブル/中国人民元取引量:39% (過去最高は2022年12月37%)

- ロシアルーブル/アメリカドル取引量:34% (2022年2月は83%)

JETRO

アメリカドル/ロシアルーブルの取引量は過去最高の83%から34%と半分以上激減、一方ロシアルーブル/人民元について言えば確かに1年間で増えたのは事実です。

アメリカ主導によるロシアへの金融制裁あと、以下のような動きやニーズがあって人民元の需要が高まったと考えられています。

- ロシア中国間の貿易取引が急増したことにより決済通貨として人民元のニーズが上昇

- 金融制裁後にアメリカドル資産の凍結リスクが高まってロシアにおける米ドルの需要が低下

- 1と2により人民元口座が急増

- 自国通貨の強化安定を求め、ドルによる決済から二国間決済に移行

ロシアにおけるアメリカドル資産の凍結の可能性が高まり、これが人民元への流出を加速させています。

【考察】それでも「今すぐ」にはアメリカドルが崩壊しない理由

基軸通貨は、金融・貿易上などさまざまな決済で広く使われ、信頼性・利便性のよさ・汎用性がある通貨を言います。

中国人民元が勢力を増しても、新興国がペトロダラーに懐疑的になったとしても、以下2つの理由であと20-30年はアメリカドルの基軸通貨体制は続くと考えられます。

アメリカドルの基軸通貨体制がこの先当分の間はゆらがない理由

- 決済インフラとしての利便性は依然として比類なし

- 中国人民元の機能性が「自由度」においてドルに及ばない現実

決済インフラとしての利便性は依然として比類なし

基軸通貨はその信頼性・利便性のよさ・汎用性があるがゆえにさまざまな決済で広く使われ、ゆえに高い流動性の性質も認められます。

流動性が低い通貨は、「取引したい時期が限られたり、欲しい量だけ取引できるかどうか取引が成立するかも不透明な性質」をしています。

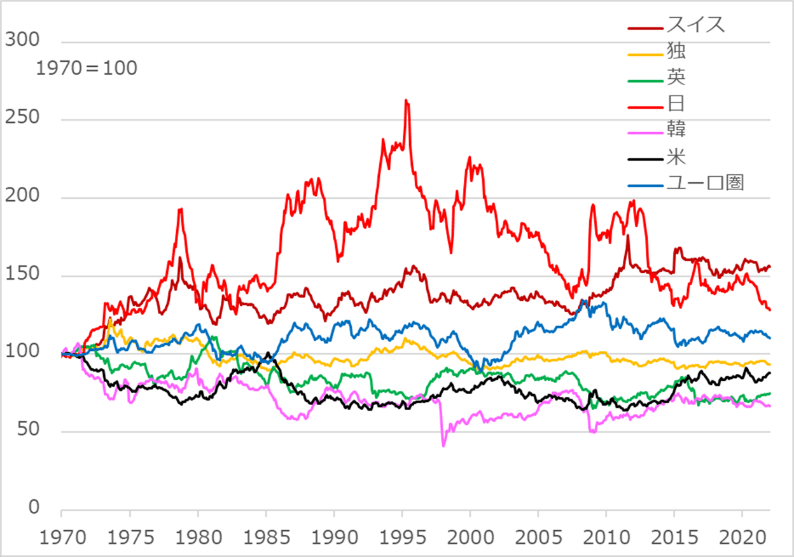

また、通貨の価値を推し量る指標として実質実効為替相場も参考になります。アメリカドルの実質実効為替レートの上げ下げが、通貨価値そのものの上げ下げを示すからです。

アメリカドルの実質実効為替相場での価値の推移は以下のとおり。

media.rakuten-sec.net

1973年変動相場制となった時点から現在に至るまでアメリカドルの価値にそこまで大きなぶれはありません。

安定性で言えばドイツのほうが上を行ってはいますが、アメリカドルは十分良好と言える範囲を推移しています。

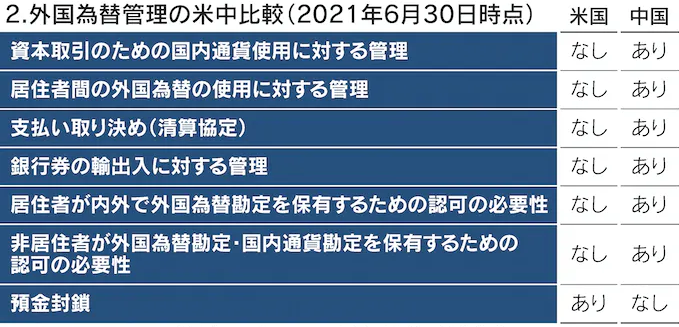

中国人民元の機能性が「自由度」においてドルに及ばない現実

アメリカドルが世界の基軸通貨としての地位を問われがちなとき、必ずその代替となりうる通貨として中国人民元が登場します。

rieti.go.jp

中国人民元に関しては外国為替取引において著しく融通性を欠きクローズドな通貨です。汎用性の高さはアメリカドルと比べるまでもありません。

結論:現在ドルは「最強」というより「慣習」で使われている

アメリカドルは最強というよりは、『慣習』で維持されている通貨です。

今すぐアメリカドルが崩壊するわけではありませんし、AI関連株が相変わらずアメリカ経済をけん引していることは間違いありません。

しかしそれが未来永劫とは言えません。アメリカドルの賞味期限が切れる前に、通貨を分散しておくことが理想的です。