CRS加盟国一覧2026年最新情報

弊社にて国税庁の報告対象国リスト(108カ国)を前年度と1カ国ずつ照合・精査した結果、以下の入れ替わりを確認しています。※2026年1月2日

- 【新規加盟】ルワンダ、セネガル、トリニダード・トバゴ

- 【リスト除外】ヨルダン、モロッコ、モンテネグロ

除外3ケ国については国際基準の変化や運用の見直しが頻繁に行われた結果である可能性が高いです。

2026年1月2日更新

CRS(共通報告基準)には年々加盟国が増えていますが、依然として独自の経済圏を持つ『非加盟国』には資産形成上のメリットが残されています。 本記事では令和8年度の最新リストから判明した実情と、今私たちが実際に開設をサポートできる金融機関の具体的な活用メリットをお伝えします。

CRS非加盟国であっても、日本居住者には全世界所得(利子所得など)を日本で申告する義務があります。本記事は隠蔽を目的とするものではなく、資産の置き場所を分散し、情報の管理主体を自分に置くための戦略を解説するものです。

CRS共通報告基準の概要:加盟国一覧・対象・罰則

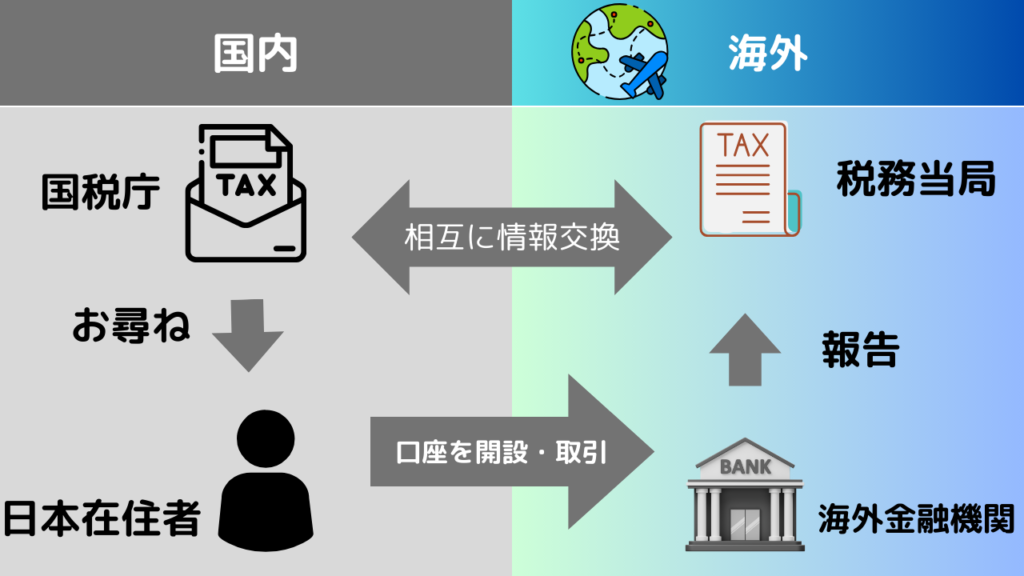

CRS(Common reporting standard・共通基準報告書)は、OECDによって創立された国際的な逃税回避を防止のための国際基準です。

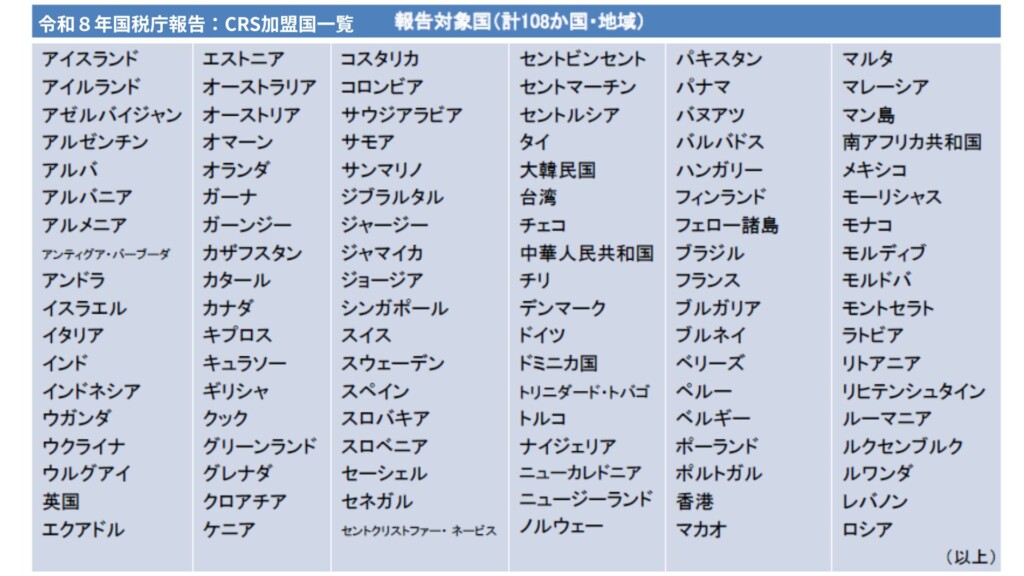

2026年時点でのCRS加盟国は108か国で、加盟国同士が居住地税務局へ口座情報を自動開示しています。

CRS加盟国 国税庁による2026年度報告分

CRSには順次加盟することがグローバルスタンダードとなっているため、インターネット上の古い情報に気を付ける必要があるでしょう。

最新CRS加盟状況

- 2023年:106カ国

↓↓↓ - 2024年:108ケ国

あらたにジョージアとアルメニアが加入

↓↓↓ - 2026年:108ケ国

あらたにルワンダ・セネガル・トリニダードドバコが加入。

ヨルダン・モンテネグロ・モロッコがリストから除外された事実は、国際基準の変化や運用の見直しが頻繁に行われた結果である可能性が高いです。

近日中CRS加盟予定国

- カンボジア

- パラオ(法案可決済)

- エジプト

- モンゴル

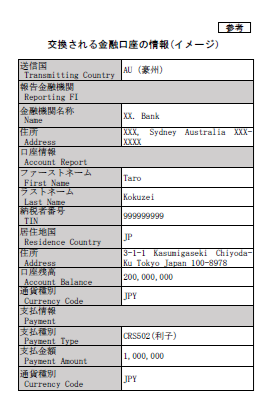

さて対象となるのはCRS加盟国における非居住者全ての口座で銀行・証券会社・保険会社などのあらゆる金融機関(2024年の法改正で暗号資産も報告対象となりました。施行は2026年です。)を通して行った契約で、具体的には以下が対象となります。

- 口座名義

- 住所

- 生年月日

- 残高(額を問わない)

- その年の利子・配当金・売却益

- 納税者識別番号(マイナンバー)

出典:国税庁

日本の国税庁は個人法人口座いずれも100万円以上の入金があった場合を特に監視しています。しかしながら、特に100万円超の場合を注視しているだけで、すべての海外の金融機関の口座がCRSの対象となっているようです。

罰則は各国のルールによって異なりますが、”日本に居住されている非居住者が受ける罰則”は最高税率15%の無申告加算税等です。

CRS「非」加盟国での資産形成・なぜ注目される?

CRS非加盟国の定義と特徴

「CRS非加盟国」の定義はCommon Reporting Standard(共通報告基準)に加盟していない国で、OECD加盟国の中で「CRS実施国リスト」に掲載されていない国が該当します。

以下より法規制・実務面・例外にわけて解説します。

法規制の特徴

CRS非加盟国は、「OECDが策定した金融口座情報の自動的開示制度」の規制を受けません。

銀行秘密法(口座名義人の同意がなく銀行が口座情報の開示が禁止されている法)が厳格に守られており、外国人の口座で「居住地証明」の要求が緩和される傾向があります。

実務的な特性

CRS非加盟国金融機関の実務的な特性として、最低預入金額が高めになるケースが多いようです。

CRS加盟国の最低預入額よりも高い場合が多く、相場の最低預入額は5万〜50万USDとなっています。また預入の通貨も現地建てに限るケースが多いようです。

注意すべき例外事例

形式上はCRS加盟でも「口座情報の自動交換制度の実効性が低い国」もあります。例はモーリシャスです。

そして現在加盟していない国でも将来的に加盟した国に銀行口座を持っていた場合、その口座保有者は過去に遡って納税を促されるようになっています。

さらに、非加盟国口座でも国外財産調書の提出義務があります。飽くまで「居住者税務上の申告義務」と「CRS報告義務」は別モノであることに注意しなければなりません。

2026年現在のCRS非加盟国一覧

2025年現在のCRS非加盟国一覧は以下のとおりです。

CRS「非」加盟国および地域一覧・2026年現在

| アフリカ | エジプト・コンゴ・スーダン・チャド・ニジェール・アルジェリア・リビア・チュニジア・ギニア・マリ・エチオピア・ソマリア・アンゴラ公国・ザンビア・ガボン・モザンピーク・ジンバブエ・ナミビア・ボツワナ・エリトリア |

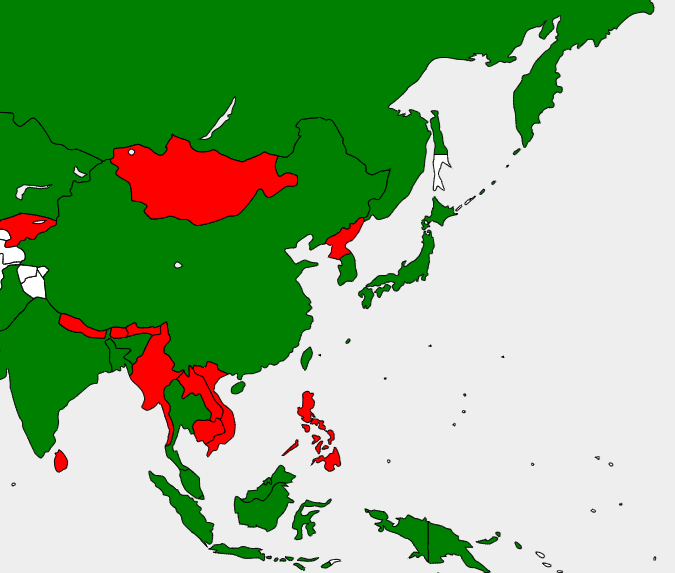

| アジア | フィリピン・ベトナム・カンボジア・ラオス・ミャンマー・ブータン・ネパール・スリランカ |

| 中央アジア+ほか | チベット・キルギス・タジキスタン・ウズベキスタン・トルクメ二スタン・モンゴル・東ティモール |

| 中東 | イラン・イラク・シリア・イエメン・UAE・ヨルダン |

| ヨーロッパ | モロッコ・モンテネグロ |

| 南米 | ベネズエラ・ガテマラ・ニカラグア・ボリビア・パラグアイ・ケイマン諸島 |

モロッコ・モンテネグロ・ヨルダンは2025年内に報告対象国から削除されています

近日中CRS加盟予定国

- カンボジア

- パラオ(法案可決済)

- エジプト

- モンゴル

戦略的にCRS非加盟国を貫き、独自の経済圏を構築する地域で注目される金融機関もあります。

-

-

ケイマン諸島に拠点を置くナイトヘッド

Knght Head Annyity & Life Assurance Company(以下ナイトヘッドライフ社)は退職金準備のための金融商品を提供する企業として有名なグローバルカンパニー ...

続きを見る

-

-

フィリピン老舗65年のプライベートウエルス

ご相談は以下より承ります。 資産家にとってのプライベートバンキングの重要性 プライベートバンクの主な特徴は以下の通りです。 百貨店の外商が富裕層のお好みに合わせていろいろ商品やサービスを提案するよう ...

続きを見る

隣国ASEAN地域では、以下赤色で示した国がCRS「非」加盟国です。

■:CRS「非」加盟国 ■:CRS加盟国

アジア諸国におけるCRS非加盟国※弊社作成

CRS非加盟国銀行口座のメリット・注目される理由

多くの人がCRS非加盟国の金融機関に資産を預けます。彼らが実感しているメリットを5つに分けて解説します。

高金利が多く資産形成で有利

CRS非加盟国は高金利で資産を運用できる場合が多く資産形成には有利です。CRS非加盟国が高金利になりやすい理由を挙げてみましょう。

一つは自国経済に外国資本を誘致するために金利を高くしたいからです。

とは言え経済政治的な安定性から見ればCRS非加盟国の多くは先進国よりは安定性で劣るため、トレードオフの関係は否めません。次のように資産分散の視点で、一つの国に一極集中し過ぎない資産形成が望ましいでしょう。

資産分散によるリスクヘッジができる

CRS非加盟国と言えばASEANのフィリピン、南米のケイマン諸島、UAEといったように、先進国とは別に独自の経済圏を構築している地域が多いです。

CRS非加盟国への資産分散は、『先進国とは異なる経済圏』に配置する効果があります。

例えばUAEディルハムやフィリピンペソ建て資産は、米ドル・ユーロ・人民元のいずれかが暴落した際の緩衝材になりえるでしょう。

| フィリピン | UAE | ケイマン諸島 | |

| 地政学リスク分散 | 欧米中の対立や制裁(ロシア資産凍結など)の影響を受けにくい | ||

| 金融システムの独自性 | 中国人民元と米ドルの両方に接続 | オフショアの独自エコシステム | |

| ※実質的先進国依存性 | 米軍との軍事協定強化で米ドル建て資産が影響を受ける可能性 | 石油輸出がドル建依存で米国金融政策の影響を受ける | アメリカドルを通貨として活用している |

| リスクヘッジとしての通貨分散 | 人民元圏の経済危機 | ドル暴落時の代替資産 | |

| ペソ資産はASEAN経済圏による保護 | UAEの金建て口座 | ||

CRS非加盟国に資産を置くことは一定のメリットがあるのは確かです。しかしながら自身の責任において資産状況を管理し、適切に報告・納税する「自律性」を確保できるという意味に過ぎません。

税制上自分の資産情報を保護・管理する権利(プライバシー権)を行使

CRS非加盟国の金融機関に資産を預けることは、資産産情報を保護・管理する権利(プライバシー権)を行使できるにとどまり、あくまで国際税務上のルールとなっています。

国外財産調書の申告の自律性を保つ

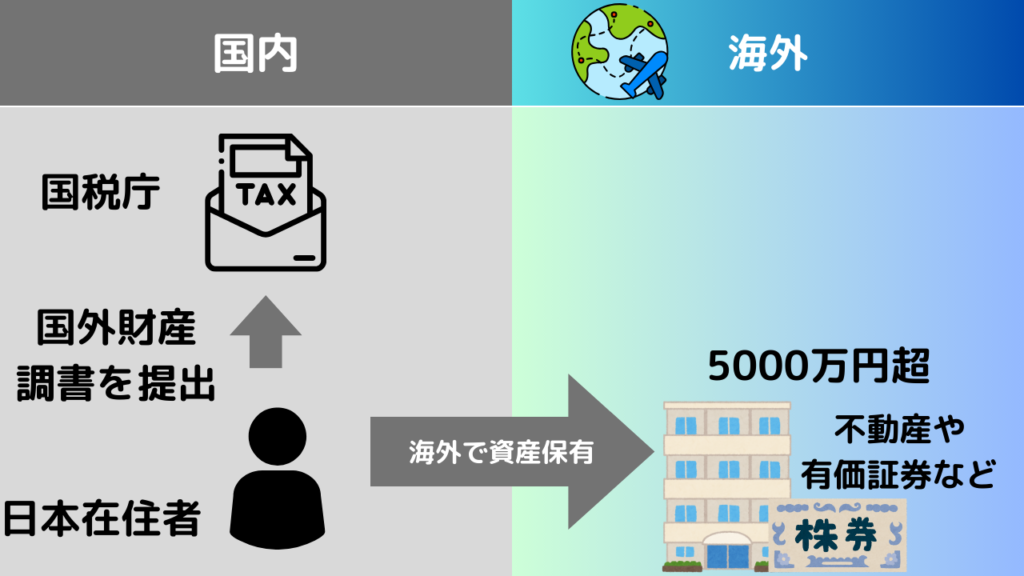

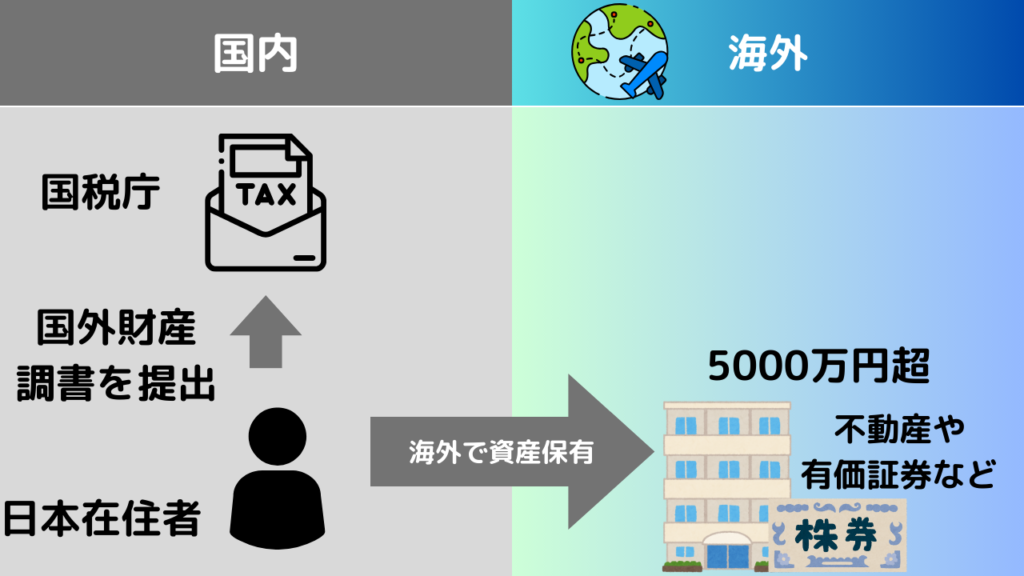

CRSの目的を達成するために、日本では国外財産調書の制度が補完しています。

海外に5000万円超の不動産や金融資産を保有している日本在住の日本人は、資産の種類・数や金額・などを記載した国外財産調書を、国外財産調書を国税庁に提出する必要があるのです。※現在はインターネット上で行うe Taxにおいても申告可

国外財産調書(5,000万円超)の対象となる際、情報の自動流通に頼らず、自身で資産の所在を整理・把握して申告を行う体制を構築できるという意味に過ぎません。

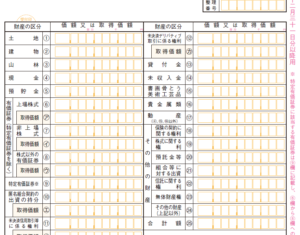

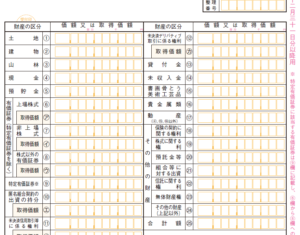

年末の海外資産が5000万円を超える場合、翌年3月15日までに下記の国外財産調書を提出する必要があります。

▼国外財産調書のイメージ

出典:国税庁

以下のように手厳しい懲罰税が課されますので、5000万円を超える場合抜かりなくご申告されることをおすすめ致します。

| 過失内容 | 罰則額の例 |

| 過少申告 | 5,000万円×5% = 250万円 |

| 意図的隠蔽 | 5000万×40% = 2,000万円 |

贈与税のCRS非加盟国戦略はおすすめできない

CRS非加盟国で財団法人を設立すると、究極は日本居住者が亡くなっても非加盟国の口座情報が自動開示されないことはあります。

CRS非加盟国であっても、相続発生時の資金移動や過去の送金履歴から当局に捕捉されるリスクは非常に高く、隠匿は不可能です。相続人への深刻な不利益(重加算税等)を招くため、この手法は絶対にお勧めできません。

財団法人は資金が潤沢でないとそもそも設立できないものですが、節税を駆使できる手法が山ほどありますので財団法人設立時の専門家に相談されるといいでしょう。

保有資産にある程度プライバシー性を持たせることができる

[日本で行われた「銀行口座を紐づけすればマイナポイントを増額する」といったマイナカードの一大キャンペーンについては、国民の資産の捕捉の目的がかなり不気味がられました。

有事の際の国家リスクを想定し、資産の所在と情報を日本国外に物理的に切り離しておく『資産の隔離』を望む人が増えているのは確かです。

国際的な資産管理の柔軟性

CRS非加盟国の銀行口座を活用することで、国際的金融資産管理の柔軟性が増し、資産の保有・運用・移転の選択肢が広がります。

具体的には、多通貨・多地域での資産分散が可能になります。

日本円が下落したときにケイマン諸島に置いていた米ドル建て資産で価値を維持したり、中国人民元が不安定なときにUAEディルハムでリスク回避できるからです。

また、 地域リスクの分散として欧米の経済制裁や資本規制の影響を受けにくいといって点も挙げられます。事実ロシア資産凍結時にUAE口座が活用されていました。

以下のようなポートフォリオの例を参考にされてみてください。

- 日本円:25%

- ケイマン諸島米ドル:5-10%

- アメリカドル:25~30%

- ユーロ:15%

- フィリピンペソ:10-15%

- 金:5 %

CRS非加盟国の口座は通貨・地域・金融商品といった選択肢を広げ、国際的な資産防衛を可能にします。

ただしFPのような専門家に十分話を聞いてアクションプランを検討することが重要、CRS非加盟国の国際的な資産管理の柔軟性とはプロの戦略で活きることをご理解いただければ幸いです。

口座開設可能なCRS非加盟国の金融機関

日本にいながら口座開設できるCRS非加盟国の金融機関をご紹介します。以下フィリピンとケイマン諸島の金融機関の2行と、CRS加盟国ながら特殊な位置づけを成しているスイスです。

| CRS非加盟国 | フィリピン | ケイマン諸島 | ※スイス |

| 金融機関名 | ABキャピタルプライベートウエルス | ナイトヘッド | HORIZON Capital Financial |

| 特徴 | 65年の老舗証券会社 | グローバルファイナンス企業 | 高度運用技術のルクセンブルク籍ビークル |

| 商品ラインナップ | 世界中の銘柄を所有できる | 固定金利アメリカドル商品等 | オルタナティブ商品等 |

| 最低預入額 | 260万PHP~ | 1000万円~ | 1500万円~ |

| 申込 | 〇オンラインと国際郵便 | ||

| 必要証明書 | パスポート | ||

| 言語サポート | 英語・日本語 | ||

| 口座開設費 | 23万円~ | 要問合せ | 23万円~ |

スイスはCRS加盟国になっていたとしても、情報を自動開示するというスタンスではなく、一国ずつ個々に契約を結び、その国の法整備やデータ保護に不足があれば情報送信を止めたり延期したりしているようです。

プライベートバンクなどで世界の大富豪の資産を預かってきた歴史が長いスイスがCRS加盟国になったことは、資産防衛の歴史の転換点です。しかしながら上述のスイスの選択的な実行と、今回の弊社2026年年初の独自調査で発覚した「ヨルダン等のリスト落ち」は同じ根底にあります。現在形式的な加盟よりも「情報交換が現実的に実行されているか否か」の方がはるかに重視されているという意味です。

【重要】当方のコンプライアンス指針について 弊社は金融商品の販売・勧誘を行う組織ではありません。そのため、特定の運用商品や個別銘柄の案内は、お客様が開設された金融機関の担当者に一任しております。当方の役割は、お客様が世界の金融機関と対等にコミュニケーションし、最適な選択ができる「門戸(口座)」を確実に開く実務サポートに特化することにあります。

CRS非加盟国の金融機関口座開設へのお問い合わせ

ナイトヘッド商品銘柄の説明・銘柄保有につきましては、コンプライアンス上提携先海外担当者へ一任しております。ご希望の方は以下弊社の事前審査制フォームへご記入下さい。この点のお問い合わせは下のフォーム以外お受け出来兼ねます。

CRSにまつわるECT

CRSと相互連携して行われる国内の制度

CRSの創設の目的は「海外の金融機関を通して得た利子所得に対する逃税を防止、加盟国同士で効率的に情報交換を行うため」です。

この目的を達成するために、日本では以下3つの枠組みとも相互に連携されています。

- 国外財産調書:海外に5000万円超の資産

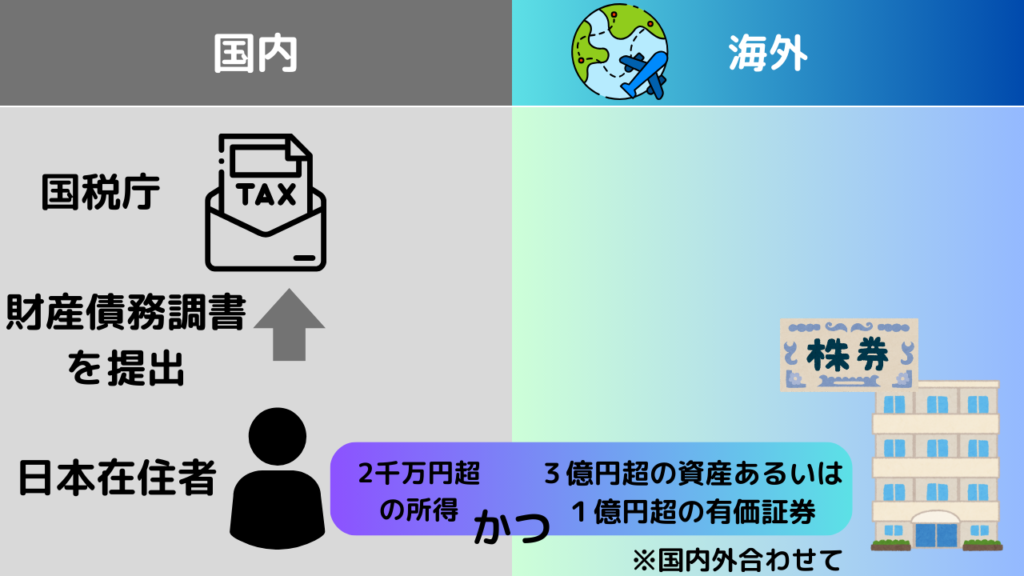

- 財産債務調書:所得が2000万円超で海外も含めて3億円超の資産がある

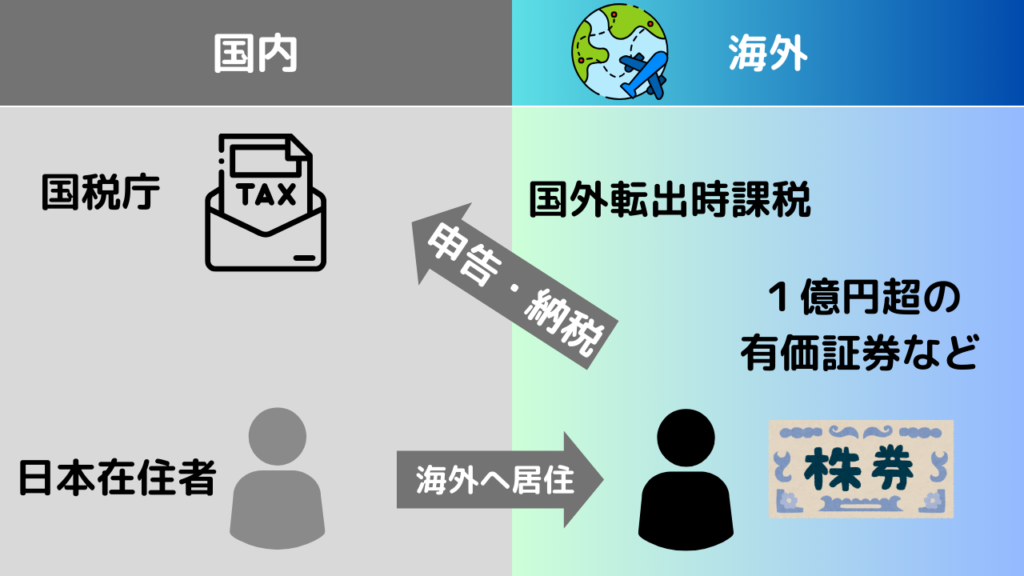

- 国外転出時課税:日本在住者が国外に転出・1億円超の資産を保有

国外財産調書

海外に5000万円超の不動産や金融資産を保有している日本在住の日本人は、資産の種類・数や金額・などを記載した国外財産調書を、国外財産調書を国税庁に提出する必要があります。※現在はインターネット上で行うe Taxにおいても申告可

出典:国税庁

財産債務調書

以下のいずれかに該当する人が資産の種類・数や金額・債務金額などを記載して国税庁に提出する必要があります。※etaxで提出可

- 所得金額が2000万円超でかつ3億円超の資産、または1億円を超える国外転出特定財産(有価証券・未決済信用取引・デリバティブ取引)を保有する人

- 10億円以上の資産を保有する人(1に該当する人は除外)

出典:国税庁

※上述の国外財産調書と似通っていますが、財産債務調書では債務の欄を記載するようになっています。

国外転出時課税(出国税)

日本在住者が国外に転出・1億円超の資産を保有しているとき、含み益について申告や納税を行う必要があります。

あるいは1億円超の資産を保有している人から、海外に居住する親族に相続や遺贈によって資産が転移した場合も相続および遺贈の対象となる資産の含み益について申告や納税を行わなければなりません。

この国外転出課税については「資産の含み益」に対して課税される点に注目です。利益確定していなくても納税が必要となります。

CRSにまつわるFAQ

海外の金融機関の口座を解約した場合、解約した年にCRSの対象となるか?

口座を解約した年もCRSの情報交換の対象です。

CRSとFATCAの違いは何?

FATCA(外国口座税務コンプライアンス法)はアメリカ国籍を持つ人が海外で口座開設をした場合、アメリカ政府に報告義務がある、というアメリカ独自の制度です。他国はこのFATCAの制度に従ってアメリカ国籍の人の口座情報をアメリカに報告する決まりになっています。

CRSは108カ国加盟している制度で、上述してきましたとおりです。

-

-

FATCAとCRSの違い|海外口座の報告義務を元金融職員が解説

FATCAとCRSの違い・目的・対象国・報告対象・罰則などにわけて比較 まずはご自身の立場を上の図で明らかにしてみることをおすすめ致します。これでFATCAとCRSのいずれかに該当するのかが明らかにな ...

続きを見る

CRSはいつから開始された?

日本での開始は平成29年の1月1日からです。

海外銀行から送金した記録は調査対象になる?

ならないと言われています。いつ・どこに・いくら送金したのかはCRSの情報交換の対象ではありません。